— Количество сделок за III квартал 2022-го выросло на 27%. Рынок восстанавливался после минимальных показателей II квартала этого года. Положительная динамика спроса наблюдалась все три месяца.

— 82% сделок с июля по сентябрь 2022 года прошло с использованием ипотеки. Это рекордный показатель для рынка, его удалось достичь благодаря субсидированным ставкам от застройщиков.

— Цены предложения на первичном рынке Московского региона продолжили стагнировать. В Москве за три месяца «квадрат» подорожал лишь на 0,7%, а в Московской области он подешевел на 0,4%.

— Объем предложения увеличивается на протяжении последних шести месяцев. За июль–сентябрь выбор в новостройках стал больше на 11%, причем основной рост пришелся на сентябрь (+8,4%).

— Выручка девелоперов в III квартале 2022 года составила 420 млрд рублей, что на треть больше, чем кварталом ранее. Почти 40% всей выручки от продаж на первичном рынке Московского региона сгенерировали два девелопера: ГК ПИК и «Самолет».

В расчетах учитывались зарегистрированные договоры долевого участия с квартирами и апартаментами. Покупателями выступали физические лица, заключившие розничные сделки (не более пяти жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые включаются в официальную статистику Росреестра.

Средние цены рассчитаны по строящимся ЖК без учета проектов из премиальных сегментов. Скидки учтены только по тем лотам, где они заявлены явным образом в прайс-листах.

Восстановление после весенних минимумов

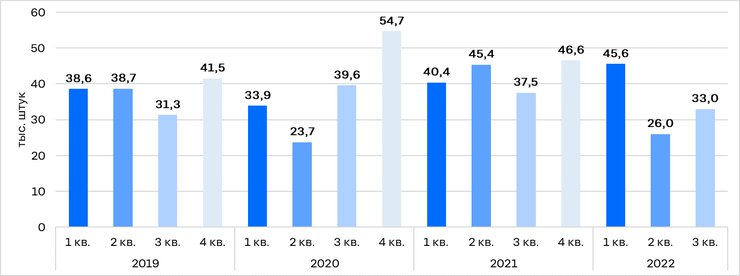

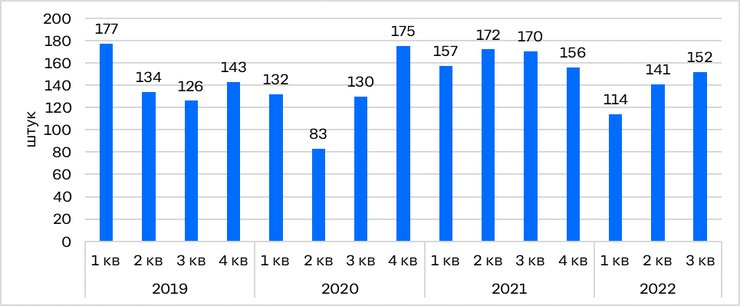

В III квартале 2022 года на первичном рынке Московского региона было заключено 33 тыс. ДДУ. Это на 12% меньше, чем годом ранее, но на 27% больше, чем во II квартале этого года. Спрос продолжает восстанавливаться после минимальных показателей весны 2022-го. Действие льготной ипотеки и программ по стимулированию спроса от застройщиков, а также нереализованный весной отложенный спрос ведут к росту активности покупателей в новостройках.

Количество ДДУ на первичном рынке Московского региона

По данным Циан.Аналитики

Между месяцами спрос распределился достаточно равномерно: 10,1 тыс. ДДУ в июле, 11 тыс. — в августе и 11,9 тыс. — в сентябре. Первый осенний месяц оказался наиболее активным, так как традиционно с началом делового сезона рынок показывает положительную динамику. Даже несмотря на замедление спроса в конце месяца на фоне объявления мобилизации, количество сделок превысило значения июля и августа.

Выберите новостройку в Москве или Московской области по своим параметрам на Циан

Больше всего сделок (15,5 тыс. штук) было зарегистрировано в Москве в старых границах. Следом идут Московская область (12,6 тыс. ДДУ) и Новая Москва (4,9 тыс. ДДУ). Максимальный прирост спроса за месяц демонстрирует столица — и в старых, и в новых границах количество сделок за III квартал 2022 года увеличилось на 29%. В области рост немного меньше (+24%).

Динамика сделок на первичном рынке Москвы и Московской области

По данным Циан.Аналитики

Более 80% сделок прошло с ипотекой

С июля по сентябрь этого года 82% всех сделок на первичном рынке Московского региона прошло с оформлением ипотеки. Это максимальное значение для рынка. Для сравнения: во II квартале показатель составлял 72%, а в III квартале 2021-го — только 66%.

Ипотека от застройщиков по ставке от 0,1% годовых еще доступна с Циан.Ипотекой

Рекордного показателя удалось достичь благодаря очень яркому августу. В последний месяц лета количество покупок жилья с использованием кредитных средств составило 83% в регионе, 87% в области и 80% в старых границах Москвы.

Все акции и скидки от застройщиков и банков ищите на Циан

Такое резкое наращивание доли кредитования связано в том числе и с распространением «нулевой» ипотеки, получившей популярность весной 2022 года. Субсидированные ставки от застройщиков используются для привлечения клиентов на рынок.

По нашим подсчетам, при покупке квартиры по таким программам клиент сокращает ежемесячный ипотечный платеж в среднем на 40%, но стоимость квартиры при этом изначально повышается на 15–20%. По косвенным признакам (статистики по всему рынку на этот счет нет. — Прим. Циан.Аналитики) на такие сделки приходится около половины всех выданных ипотечных кредитов.

Динамика доли сделок с ипотекой на первичном рынке Москвы и Московской области

По данным Циан.Аналитики

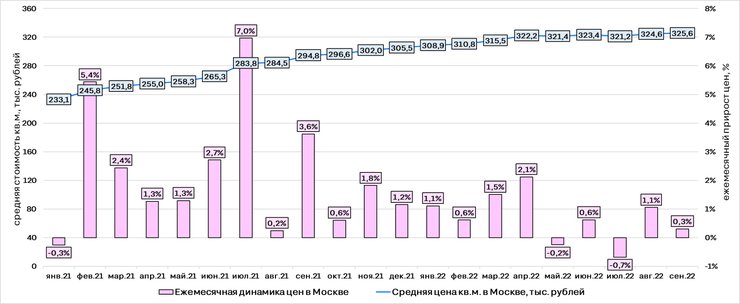

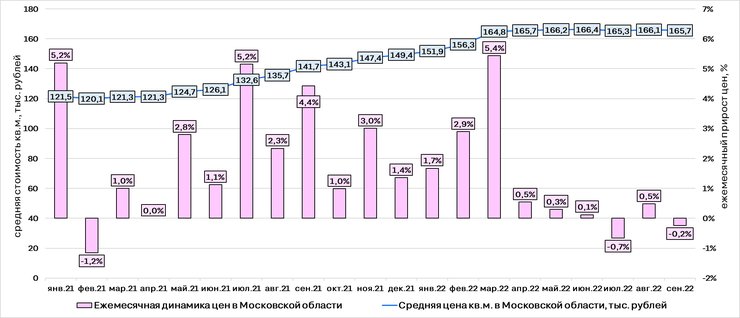

Цены продолжили стагнировать

III квартал на первичном рынке Московского региона характеризовался ценовой стагнацией. Средняя стоимость «квадрата» в предложении перестала расти еще в мае, и к настоящему времени ситуация практически не изменилась. В Москве за три месяца цены увеличились лишь на 0,7%, а в Московской области они снизились на 0,4%.

В июле и в столице, и в области динамика была отрицательной (–0,7%), в августе в области был небольшой рост на 0,5%, в Москве динамика была более выраженной: цены увеличились на 1,1%. Но в сентябре рост не продолжился — и в столице, и в области вновь стагнация (+0,3% и –0,2% соответственно).

Даже несмотря на восстановление спроса относительно весенних минимумов, индексация цен в новостройках довольно аккуратная. Минимальный рост фиксируется за счет вымывания более бюджетных лотов.

Средняя стоимость 1 кв. м предложения и динамика цен за месяц в Москве

По данным Циан.Аналитики

Средняя стоимость 1 кв. м предложения и динамика цен за месяц в Московской области

По данным Циан.Аналитики

В итоге к концу квартала средняя цена 1 кв. м в Москве составила 325,6 тыс. рублей (355,8 в старых границах и 232,5 в Новой Москве), в Московской области — 165,7 тыс. рублей. За год показатель вырос на 10 и 17% соответственно.

Динамика средней цены 1 кв. м в Московском регионе

По данным Циан.Аналитики

Объем предложения приблизился к 100 тыс. лотов

Предложение на первичном рынке Московского региона растет на протяжении последних шести месяцев. За III квартал выбор в новостройках стал больше на 11%, причем основной рост пришелся на сентябрь (+8,4%). В июле и августе рост был минимальным за счет меньшего вывода проектов в продажу, в сентябре вновь зафиксировано увеличение количества новинок — 62 корпуса площадью 970 тыс. кв. м в целом по региону. Больше в 2022-м было только в мае — 72 корпуса площадью 1,2 млн кв. м.

Всего в конце III квартала 2022-го на рынке Московского региона доступно 98,6 тыс. лотов. Последний раз такие высокие значения наблюдались в конце 2019 года.

Спрос держится на высоком уровне по сравнению с 2020–2021 годами. Это связано с увеличением сроков экспозиции — лоты дольше находятся в продаже за счет пониженного спроса. Также повлияла активизация застройщиков по сдаче проектов в мае и июне после задержки проектов с начала года.

Девелоперы предпочли вывести в реализацию объекты, по которым получена разрешительная документация, поскольку издержки на ее повторное получение представляются им выше рисков слабых продаж на кризисном рынке.

Количество квартир и апартаментов на первичном рынке Московского региона

По данным Циан.Аналитики

Предложение продолжает смещаться в пользу Москвы, доля Московской области снижается. Аналогичная ситуация наблюдается и со сделками. На Москву приходится 64% всех лотов в продаже, и это максимальный показатель за все время.

Всего в III квартале в Московском регионе в продажу вышло 152 новых корпуса (67 в Москве в старых границах, 36 в Новой Москве, 49 в Московской области). Это на 8% больше, чем во II квартале этого года, и на 11% меньше, чем в III квартале 2021-го.

Кроме того, на рынок продолжает выходить много проектов с продажами не по ДДУ (аукцион, ДКП и др.), но они не учитываются в этой статистике.

Новые корпуса на первичном рынке Московского региона

По данным Циан.Аналитики

Выручка девелоперов за квартал выросла на треть

В III квартале 2022-го выручка девелоперов Московского региона составила 419,5 млрд рублей, что на треть больше, чем во II квартале. Количество сделок при этом увеличилось на 27%, то есть относительно прошлого квартала возросла средняя стоимость лота в сделке — 17,7 против 16,7 млн в Москве в старых границах, 10,6 против 10,4 млн в Новой Москве и 7,7 против 7,4 млн в области.

При стагнации стоимости «квадрата» это связано с динамикой средних площадей: площади квартир в сделках увеличиваются после минимальных значений в мае–апреле. Часть выручки девелоперов сразу идет банкам на компенсацию особых условий по ипотеке.

По сравнению с III кварталом 2021 года выручка увеличилась всего на 2,5%, но количество сделок оказалось меньше на 12%. В этом случае рост выручки связан с динамикой средних цен (+15% за год).

Две трети всей выручки девелоперам принесли проекты в Москве в старых границах (272 млрд рублей). Монополизация рынка усиливается — почти 40% всей выручки от продаж на первичном рынке Московского региона сгенерировали два девелопера: ГК ПИК (26%) и «Самолет» (12%). Для сравнения: в III квартале 2021 года на две эти компании приходилось порядка 24% выручки.

Циан составил рейтинг проектов с наибольшим количеством сделок в III квартале 2022-го: шесть из 10 ЖК-лидеров находятся в Московской области — это «Пригород Лесное» (лидер по продажам), «Мытищи Парк», «Томилино Парк», «Ильинские луга», «Прибрежный парк» и «Люберцы 2018–2023». Обычно проекты в Подмосковье и Новой Москве значительно крупнее, чем в Москве в старых границах, поэтому и количество сделок в них больше.

Лидеры продаж в III квартале 2022 года в Московском регионе*

Проект | Локация | Кол-во сделок | Средняя стоимость | Средний чек сделки в III квартале, млн рублей |

Московская область | 898 | 155,8 | 6,62 | |

Москва | 674 | 228,2 | 9,21 | |

Московская область | 662 | 188,4 | 7,77 | |

Московская область | 597 | 161,5 | 7,02 | |

Новая Москва | 550 | 235,1 | 9,83 | |

Москва | 535 | 362,1 | 15,33 | |

Московская область | 526 | 172,9 | 7,40 | |

Московская область | 521 | 172,6 | 6,83 | |

Московская область | 486 | 189,7 | 7,70 | |

Новая Москва | 465 | 256,0 | 12,15 |

По данным Циан.Аналитики

*Учитывались зарегистрированные договоры долевого участия с квартирами и апартаментами. Покупателями выступают физлица, заключившие розничные сделки (не более пяти жилых помещений на одного дольщика внутри ЖК).

«Действие льготной ипотеки и программ по субсидированию ставки от застройщиков позволили рынку перейти к восстановлению после резкого падения весной этого года (в мае количество сделок было в два раза меньше, чем в среднем за 2021-й). К настоящему времени рынок смог восстановиться до 84% от фоновых значений прошлого года, от майских минимумов продажи выросли на 59%. Рост активности покупателей наблюдался на протяжении всех трех месяцев III квартала», — комментирует руководитель Циан.Аналитики Алексей Попов.

Также он отмечает, что после объявления мобилизации рынок вновь оказался в состоянии неопределенности. Но в статистике, по словам эксперта, события последних дней сентября отразятся только в следующем месяце.

«Там вполне может быть много эмоциональных решений, которые кратковременно повлияют на динамику спроса: кто-то решит отложить покупку, кто-то, наоборот, быстрее примет решение о сделке. Дальнейшая динамика рынка будет определяться внешними обстоятельствами — в частности, мерами поддержки отрасли, которые, безусловно, потребуются», — резюмирует Алексей Попов.

Фото в начале статьи: ЖК «Пригород Лесное»/cian.ru